Программы курсов -> Подготовка и аттестация профбухгалтеров - налогообложение

Подготовка и аттестация профбухгалтеров - налогообложение предприятий

1. Аннотация курсов профбухгалтеров - налогообложение малых предприятий

Грамотное осуществление налогового учета доходов и расходов по дисконтным векселям. Порядок исчисления НДС по новым правилам. Необходимость оптимизации и реструктуризации финансовых потоков предприятия. Налогообложение - это весьма деликатная область, требующая особого профессионализма бухгалтера.

Во второй части программы курса «Подготовка и аттестация профессиональных бухгалтеров» рассматривается вопросы развития и применению налогового законодательства – это размер налоговых ставок, порядок уплаты налогов, существующие льготы и скидки, покупки ценных бумаг, условия для капиталовложений, приобретения недвижимости, инвестиций.

Рассматриваемые вопросы и проблемы современного «налогового климата», а также соответствующие выводы, основанные на глубоких знаниях преподавателей-практиков, помогают слушателям в решении поставленных задач.

2. Информация об обучении на курсах профбухгалтеров - системы налогообложения предприятия

Наименование курса:

Подготовка и аттестация профбухгалтеров - налогообложение предприятий

Продолжительность курсов профбухгалтеров - налогообложение:

64 ак.ч

График занятий на курсах проф бухгалтеров - налогообложение:

2-3 дня в неделю по 4 академических часа в день.

Время проведения занятий на курсах налогообложения для профбухгалтеров:

- утренние группы с 9-00 до 12-00, с 10-00 до 13-00;

- дневные группы с 12-00 до 15-00, с 14-00 до 17-00, с 15-00 до 18-00;

- вечерние группы с 18-00 до 21-00;

- группы выходного дня: суббота и воскресенье.

Преподаватели курса Подготовка и аттестация профессиональных бухгалтеров - налогообложение:

Федоренко Галина Петровна, кандидат экономических наук, практикующий бухгалтер, аттестованный преподаватель Института профессиональных бухгалтеров и аудиторов России и Гришина Ольга Аркадьевна, действительный член Московской городской гильдии адвокатов и практикующий юрисконсульт в различных компаниях столицы.

Форма обучения:

Очно-заочная.

Место проведения занятий курсов подготовки и переатестации бухгалтеров - налогооблажение в Москве:

м. Таганская, м. Добрынинская, м. Тверская, м. Проспект Мира, м. Парк Культуры, м. Комсомольская

Требования к знаниям необходимым для обучения на курсах подготовки и аттестации профессиональных бухгалтеров - налогооблажение:

Бухгалтерский учет и налогообложение с использованием компьютера. Cтаж работы.

Квалификация (профессия) присвоенная после окончания курсов профессиональных бухгалтеров - налогообложение:

Выдается удостоверение

3. Стоимость обучения на курсах профессиональных бухгалтеров - налогообложение

Базовая стоимость: 6570

Стоимость обучения со скидкой 2%: 6440.00

Стоимость обучения со скидкой 10%: 5910.00

Стоимость обучения со скидкой 20%: 5260.00

Индивидуальное обучение: 24310

4. Начало занятий ближайшей группы курсов обучения профбухгалтеров налогообложения

18.10.2006 (утро)

19.10.2006 (день)

09.10.2006 (вечер)

22.10.2006 (выходной день)

Дата начала занятий может корректироваться

5. Учебная программа курсов Подготовка и аттестация профессиональных бухгалтеров - налогообложение

1. Система налогов и сборов в Российской Федерации.

1.1. Налоговая система Российской Федерации.

1.2. Законодательство о налогах и сборах и иные нормативные правовые акты о налогах и сборах.

1.2.1. Действие актов законодательства о налогах и сборах во времени.

1.2.2. Понятие налога и сбора.

1.3. Классификация налогов и сборов.

1.3.1. Порядок ведения, изменения и отмены федеральных, региональных и местных налогов.

1.3.2. Специальные налоговые режимы.

Темы для самостоятельного изучения по электронному учебнику:

2. Участники налоговых отношений.

2.1. Участники отношений, регулируемых законодательством о налогах и сборах.

2.2. Налогоплательщики.

2.2.1. Права и обязанности налогоплательщиков.

2.2.2. Обособленные подразделения налогоплательщиков.

2.3. Налоговые агенты.

2.3.1. Права и обязанности налоговых агентов.

2.3.2. Виды налогов, обязанность по уплате которых может быть возложена на налоговых агентов.

2.4. Налоговые органы.

2.4.1. Права и обязанности налоговых органов.

2.4.2. Обязанности должностных лиц налоговых органов.

2.5. Таможенные органы.

2.5.1. Полномочия таможенных органов и обязанности должностных лиц таможенных органов.

2.6. Государственные органы исполнительной власти и исполнительные органы местного самоуправления, другие уполномоченные ими органы и должностные лица, осуществляющие прием и взимание налогов и (или) сборов.

2.7. Органы государственных внебюджетных фондов.

2.7.1. Полномочия государственных внебюджетных фондов, осуществляемые в соответствии с налоговым законодательством.

3. Налоговое обязательство и его исполнение.

3.1. Налоговое обязательство, условия его возникновения, изменения и прекращения.

3.2. Элементы налогообложения и их характеристика.

3.2.1. Объект налогообложения.

3.2.2. Налоговая ставка.

3.2.3. Налоговый период.

3.2.4. Порядок исчисления налога.

3.2.5. Порядок и сроки уплаты налога.

3.3. Установление и использование льгот по налогам и сборам.

3.4. Требование об уплате налогов и сборов.

3.4.1. Способы обеспечения исполнения обязанностей по уплате налогов и сборов: залог, поручительство, пеня, приостановление операций по счетам в банке, арест имущества.

3.4.2. Взыскание налогов и сборов за счет денежных средств и за счет иного имущества налогоплательщика или налогового агента.

3.5. Изменение срока уплаты налога и сбора: отсрочка, рассрочка, налоговый кредит, инвестиционный налоговый кредит.

3.5.1. Условия изменения срока уплаты налога и сбора.

3.5.2. Органы, уполномоченные принимать решения об изменении сроков уплаты налогов и сборов.

4. Налоговые правонарушения и ответственность за их совершение.

4.1. Общие условия привлечения к ответственности за совершение налогового правонарушения.

4.1.1. Обстоятельства, исключающие привлечение лица к ответственности за совершение налогового правонарушения.

4.1.2. Обстоятельства, смягчающие и отягчающие ответственность за совершение налогового правонарушения.

4.1.3. Давность привлечения к ответственности и давность взыскания санкций.

4.2. Виды налоговых правонарушений и налоговые санкции.

4.3. Производство по делам о налоговых правонарушениях.

4.4. Обжалование актов налоговых органов и действий или бездействия их должностных лиц.

4.5. Административная и уголовная ответственность за налоговые правонарушения.

5. Налог на добавленную стоимость.

5.1. Налогоплательщики.

5.1.1. Освобождение от исполнения обязанностей налогоплательщика.

5.2. Объект налогообложения.

5.2.1. Место реализации товаров, работ, услуг.

5.2.2. Операции, не подлежащие налогообложению (освобождаемые от налогообложения).

5.2.3. Особенности налогообложения при перемещении товаров через таможенную территорию Российской Федерации.

5.3. Налоговая база и особенности ее определения по различным видам операций.

5.3.1. Особенности определения налоговой базы с учетом сумм, связанных с расчетами по оплате товаров (работ, услуг).

5.3.2. Особенности определения налоговой базы налоговыми агентами.

5.3.3. Налоговый период.

5.3.4. Налоговые ставки.

5.3.5. Порядок подтверждения права на применение ставки 0 процентов.

5.3.6. Момент определения налоговой базы.

5.4. Порядок предъявления налога на добавленную стоимость покупателю.

5.4.1. Порядок оформления счетов-фактур и ведения Книг покупок и продаж.

5.5. Порядок отнесения сумм налога на добавленную стоимость, на затраты по производству и реализации продукции (работ, услуг).

5.6. Налоговые вычеты и порядок их применения.

5.6.1. Определение суммы налога, подлежащего уплате в бюджет.

5.7. Порядок и сроки уплаты налога налогоплательщиками и налоговыми агентами.

5.7.1. Сроки представления налоговой декларации.

5.8. Порядок возмещения налога.

6. Акцизы.

6.1. Налогоплательщики.

6.1.1. Особенности исполнения обязанностей налогоплательщика в рамках договора простого товарищества.

6.2. Подакцизные товары, объект налогообложения, операции, не подлежащие налогообложению.

6.3. Особенности налогообложения при перемещении подакцизных товаров через таможенную территорию Российской Федерации.

6.4. Налоговая база и особенности ее определения при различных операциях.

6.5. Особенности исчисления и уплаты акцизов по алкогольной продукции.

6.5.1. Режим налогового склада.

6.5.2. Налоговые посты.

6.6. Особенности исчисления и уплаты акцизов по нефтепродуктам.

6.6.1. Свидетельство о регистрации лица, осуществляющего операции с нефтепродуктами.

6.7. Налоговый период.

6.7.1. Налоговые ставки.

6.7.2. Порядок исчисления акциза.

6.7.3. Определение даты реализации (передачи) или получения подакцизных товаров.

6.8. Порядок отнесения сумм акцизов.

6.8.1. Налоговые вычеты.

6.8.2. Сумма акциза, подлежащая уплате.

6.8.3. Сроки уплаты акцизов и сроки представления налоговой декларации.

Темы для самостоятельного изучения по электронному учебнику:

7. Налог на доходы физических лиц.

7.1. Налогоплательщики.

7.1.1. Доходы их источников в Российской Федерации и доходы от источника за пределами Российской Федерации.

7.2. Объект налогообложения.

7.2.1. Доходы, не подлежащие налогообложению.

7.3. Налоговая база.

7.3.1. Особенности определения налоговой базы при получении дохода в натуральной форме, в виде материальной выгоды, по договорам страхования и негосударственного пенсионного обеспечения, от долевого участия в организациях, по операциям с ценными бумагами и операциям с финансовыми инструментами срочных сделок.

7.4. Налоговые вычеты и порядок их представления: стандартные, социальные, имущественные и профессиональные вычеты.

7.5. Дата фактического получения дохода.

7.6. Налоговый период

7.6.1. Дата получения дохода.

7.6.2. Налоговые ставки.

7.6.3. Порядок исчисления налога.

7.6.4. Порядок исчисления и уплаты налога налоговыми агентами.

7.7. Порядок исчисления и уплаты налога в отношении отдельных видов налогов.

7.8. Порядок исчисления и уплаты налога и авансовых платежей индивидуальными предпринимателями.

7.9. Декларирование доходов физическими лицами.

7.10. Порядок взыскания и уплаты налога.

8. Единый социальный налог.

8.1. Налогоплательщики.

8.1.1. Объект налогообложения.

8.1.2. Налоговая база.

8.1.3. Суммы, не подлежащие налогообложению.

8.1.4. Налоговые льготы.

8.2. Налоговый и отчетный периоды.

8.2.1. Ставки налога.

8.2.2. Определение даты осуществления выплат.

8.3. Порядок исчисления и уплаты налога лицами, осуществляющими выплаты физическим лицам.

8.4. Порядок исчисления и уплаты налога лицами, не осуществляющими выплаты физическим лицам.

8.5. Порядок представления налоговой декларации и расчетов по авансовым платежам.

8.5.1. Порядок и сроки уплаты налога.

9. Налог на прибыль организаций.

9.1. Налогоплательщики.

9.1.1. Объект налогообложения, налоговая база, налоговый и отчетный периоды, ставки налога.

9.2. Классификация доходов и расходов и методы их определения.

9.2.1. Нормируемые расходы.

9.2.2. Амортизация имущества.

9.3. Определение даты признания доходов и расходов при методе вычисления и кассовом методе.

9.4. Особенности определения налоговой базы для отдельных видов операций: при реализации амортизируемого имущества, при уступке права требования, передаче имущества в уставный капитал, по договору доверительного управления и простого товарищества, по операциями с ценными бумагами.

9.5. Порядок и сроки уплаты налога на прибыль и авансовых платежей по налогу на прибыль.

9.6. Особенности уплаты налога организациями, имеющими обособленные подразделения.

9.7. Особенности налогообложения иностранных юридических лиц.

9.8. Принципы ведения налогового учета.

9.9. Порядок и сроки представления налоговой декларации.

10. Имущественные налоги.

10.1. Земельный налог.

10.1.1. Налог на имущество организаций.

10.1.2. Налог на имущество физических лиц.

10.1.3. Налог на имущество, переходящее в порядке наследования и дарения.

10.2. Налогоплательщики и элементы налогообложения: объекты, налоговая база, ставки, налоговый и отчетный периоды, порядок исчисления, порядок и сроки уплаты.

10.2.1. Льготы.

10.2.2. Порядок и сроки представления деклараций.

11. Платежи за пользование природными ресурсами.

11.1. Водный налог.

11.1.1. Сбор за пользование объектами животного мира и за пользование объектами водных биологических ресурсов.

11.2. Налогоплательщики и элементы налогообложения: объекты, налоговая база, ставки, налоговый и отчетный периоды, порядок исчисления, порядок и сроки уплаты.

11.2.1. Порядок и сроки представления налоговых деклараций.

12. Платежи за пользование недрами.

12.1. Порядок уплаты платежей в соответствии с законом «О недрах».

12.1.1. Разовые платежи за пользование недрами при наступлении определенных событий, оговоренных в лицензии.

12.1.2. Регулярные платежи за пользование недрами.

12.1.3. Плата за геологическую информацию.

12.1.4. Сбор за участие в конкурсе (аукционе).

12.1.5. Сбор за выдачу лицензии.

12.2. Налог на добычу полезных ископаемых.

12.2.1. Налогоплательщики и порядок постановки на учет в качестве налогоплательщика.

12.2.2. Элементы налогообложения: объект, налоговая база, ставки, налоговый период, налоговые ставки, порядок исчисления и сроки уплаты налога.

12.2.3. Порядок определения количества добытого сырья и порядок оценки стоимости добытых полезных ископаемых.

12.2.4. Порядок и сроки представления налоговой декларации.

Темы для самостоятельного изучения по электронному учебнику:

13. Транспортный налог.

13.1. Налогоплательщики и элементы налогообложения: объект, налоговая база, налоговый период, ставки налога, порядок исчисления налога, порядок и сроки уплаты.

14. Специальные налоговые режимы.

14.1. Упрощенная система налогообложения.

14.2. Налогоплательщики.

14.3. Порядок и условия перехода на упрощенную систему налогообложения.

14.3.1. Объекты налогообложения.

14.3.2. Порядок определения и признания доходов и расходов, налоговый учет.

14.3.3. Налоговая база, налоговый и отчетный периоды.

14.3.4. Налоговые ставки.

14.3.5. Порядок исчисления и уплаты налога и авансовых платежей.

14.3.6. Минимальный налог и порядок его определения.

14.3.7. Порядок признания убытка.

14.3.8. Порядок и сроки представления налоговой декларации.

14.3.9. Особенности определения налоговой базы при переходе на упрощенную систему налогообложения и с упрощенной системы налогообложения на общий режим налогообложения.

14.4. Единый налог на вмененный доход для определенных видов деятельности.

14.5. Понятие вмененного дохода и базовой доходности.

14.5.1. Налогоплательщики и порядок постановки на учет в качестве налогоплательщика.

14.5.2. Объект налогообложения и налоговая база.

14.5.3. Корректирующие коэффициенты к базовой доходности.

14.5.4. Налоговый период.

14.5.5. Налоговая ставка.

14.5.6. Порядок исчисления налога.

14.5.7. Порядок и сроки уплаты.

15. Зачет (собеседование).

6. Как записаться на курсы Подготовки и аттестации профессиональных бухгалтеров - налогообложение

Для того, чтобы стать слушателем курсов профессиональных бухгалтеров, Вам необходимо подойти в учебный отдел нашего Центра, заключить договор на обучение и оплатить стоимость курсов профбухгалтеров с учетом скидки. По условию договора абитуриент может внести предоплату (50% от стоимости обучения на курсах). Вторая часть оплаты вносится во время обучения на курсах Подготовка и аттестация профессиональных бухгалтеров.

Телефоны для записи на обучение в Москве:

959-92-50, 980-40-48.

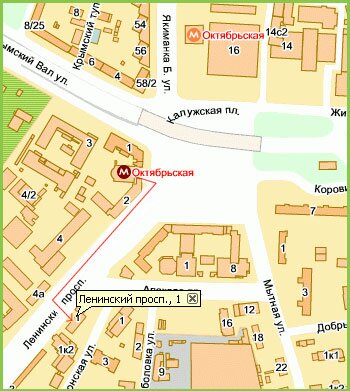

Адрес для записи на обучение в Москве:

г. Москва, м.Октябрьская, Ленинский проспект д.1, оф.907

Зарегистрироваться со скидкой